Actualités

Restez connectés à l’univers de CDLK en suivant notre actualité et les informations clés du marché.

Dernières actualités

[Baromètre Payment Data 2024] Zoom sur le secteur des Livraisons Repas

Explorez les 8 insights essentiels sur le marché des livraisons de repas en France en 2024. Découvrez comment le marché est partagé.

[Baromètre Payment Data 2024] Zoom sur le secteur des Cavistes

Plongez dans les 6 chiffres essentiels du secteur des cavistes en France pour 2024, issus d’une étude sur 350K consommateurs.

Le cashback bancaire: quel type d’opportunité pour les retailers ?

Comment le cashback bancaire permet aux retailers d’optimiser leurs campagnes marketing et d’améliorer leur ROI grâce à des données clients précises

Le Marketing Data Bancaire : Quels avantages pour les Retailers ?

Découvrez comment le Marketing Data Bancaire révolutionne le secteur du retail en offrant des solutions innovantes pour optimiser les campagnes marketing.

[Baromètre Payment Data] Performances 2023 vs 2022 des top enseignes par secteur

Ce début d’année 2024 est le moment opportun pour observer les tendances de 2023 versus 2022.

[Tribune] Innovation en marketing acquisition : l’essor du marketing data bancaire

Tribune de Benoit GRUET, CEO & Co-Fondateur de CDLK, dans le Journal du Net…

Vidéos

Présentation de CDLK sur BFM Business

Benoit Gruet, invité de l’émission Start-up booster sur BFM Business.

Reportage JT 20h France 2 – Le cashback en France

Les avantages de type cashback présentés dans les news.

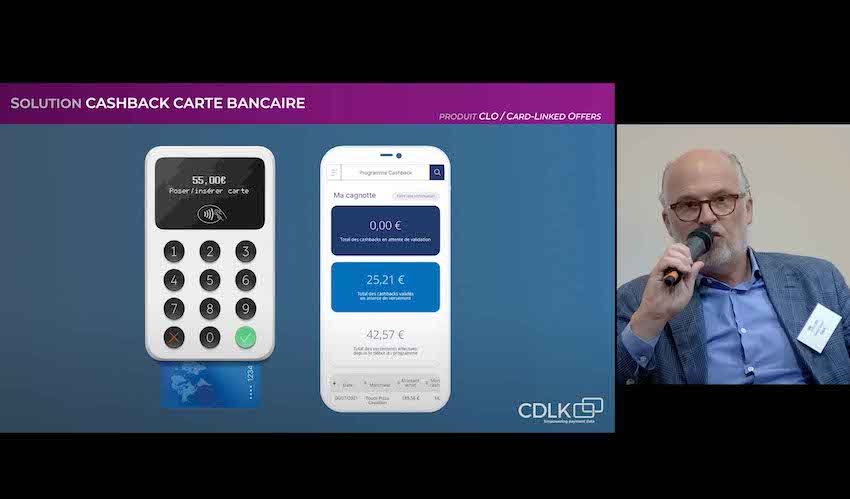

Événement conférence IN BANQUE 2022

Interview de B. Gruet sur les services dédiés aux commerçants.

![[Baromètre Payment Data 2024] Zoom sur le secteur des Livraisons Repas](https://www.cdlkservices.com/wp-content/uploads/2025/03/Visuel-barometre-livraison-repas-400x250.jpg)

![[Baromètre Payment Data 2024] Zoom sur le secteur des Cavistes](https://www.cdlkservices.com/wp-content/uploads/2025/02/kelsey-knight-udj2tD3WKsY-unsplash-400x250.jpg)

![[Baromètre Payment Data] Performances 2023 vs 2022 des top enseignes par secteur](https://www.cdlkservices.com/wp-content/uploads/2024/03/Vignette-Bloc-Mini-Barometres-2-400x250.jpg)

![[Tribune] Innovation en marketing acquisition : l’essor du marketing data bancaire](https://www.cdlkservices.com/wp-content/uploads/2021/06/blog-cdlk-donnee-paiement-400x250.webp)