Actualités

Restez connectés à l’univers de CDLK en suivant notre actualité et les informations clés du marché.

Dernières actualités

[Baromètre Payment Data] Performances 2023 vs 2022 des top enseignes par secteur

Ce début d’année 2024 est le moment opportun pour observer les tendances de 2023 versus 2022.

[Tribune] Innovation en marketing acquisition : l’essor du marketing data bancaire

Tribune de Benoit GRUET, CEO & Co-Fondateur de CDLK, dans le Journal du Net…

[Baromètre Payment Data] Zoom sur le secteur « Retail Bio »

Nouvelle édition du Baromètre Payment Data CDLK, analysant les tendances de consommation du secteur « Retail Bio » sur les 24 derniers mois.

[Baromètre Payment Data] Zoom sur le secteur « Livraison de repas »

Nouvelle édition du Baromètre Payment Data CDLK, analysant les tendances de consommation du secteur « Livraison de repas » sur les 24 derniers mois.

[Mapping] Edition 2023 du Palmarès #Fintech100

CDLK à nouveau sélectionnée au sein du Palmarès #Fintech100. Un classement exclusif de l’écosystème Fintechs et Assurtech Français …

[Presse] Le Parisien – De plus en plus de banques se mettent au cashback

En période d’inflation et de crise de pouvoir d’achat, récupérer une partie de ses dépenses (cashback) peut soulager le porte-monnaie….

Vidéos

Présentation de CDLK sur BFM Business

Benoit Gruet, invité de l’émission Start-up booster sur BFM Business.

Reportage JT 20h France 2 – Le cashback en France

Les avantages de type cashback présentés dans les news.

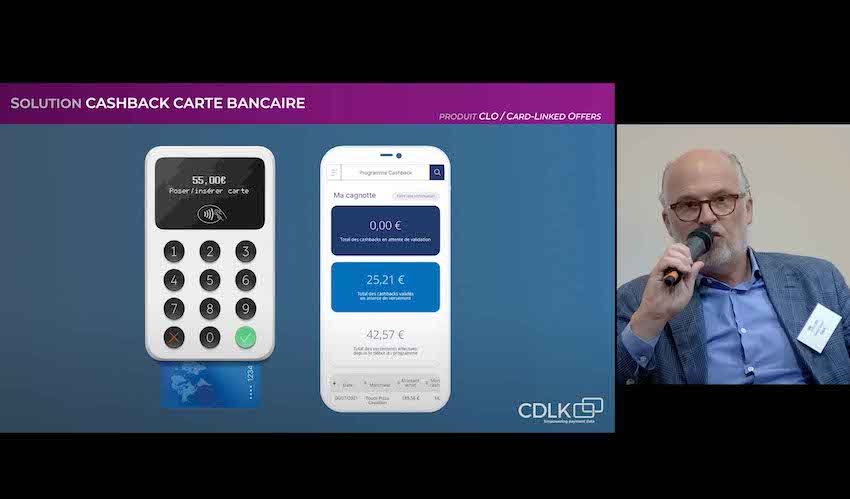

Événement conférence IN BANQUE 2022

Interview de B. Gruet sur les services dédiés aux commerçants.

![[Baromètre Payment Data] Performances 2023 vs 2022 des top enseignes par secteur](https://www.cdlkservices.com/wp-content/uploads/2024/03/Vignette-Bloc-Mini-Barometres-2-400x250.jpg)

![[Tribune] Innovation en marketing acquisition : l’essor du marketing data bancaire](https://www.cdlkservices.com/wp-content/uploads/2021/06/blog-cdlk-donnee-paiement-400x250.webp)

![[Baromètre Payment Data] Zoom sur le secteur « Retail Bio »](https://www.cdlkservices.com/wp-content/uploads/2023/09/Image-Blog-Bio-4-1-400x250.jpg)

![[Baromètre Payment Data] Zoom sur le secteur « Livraison de repas »](https://www.cdlkservices.com/wp-content/uploads/2023/04/Barometre-Livraison-400x250.jpg)

![[Mapping] Edition 2023 du Palmarès #Fintech100](https://www.cdlkservices.com/wp-content/uploads/2023/04/Palmares-Fintech-1-400x250.jpg)

![[Presse] Le Parisien – De plus en plus de banques se mettent au cashback](https://www.cdlkservices.com/wp-content/uploads/2023/04/article-parisien-400x250.jpeg)